口座管理者

口座管理者としての限度の設定

口座の管理者として、管理している口座のポジション限度を設定できます。

注: この手順を実行するには [Add and Edit Account Limits] 口座管理者チェックボックスを有効にする必要があります。この設定のチェックが有効の場合、[Accounts] → [Limits] → [Apply Limits] チェックボックスをオンまたはオフにして、口座の限度を追加または変更できます。

口座のポジション限度を設定するには

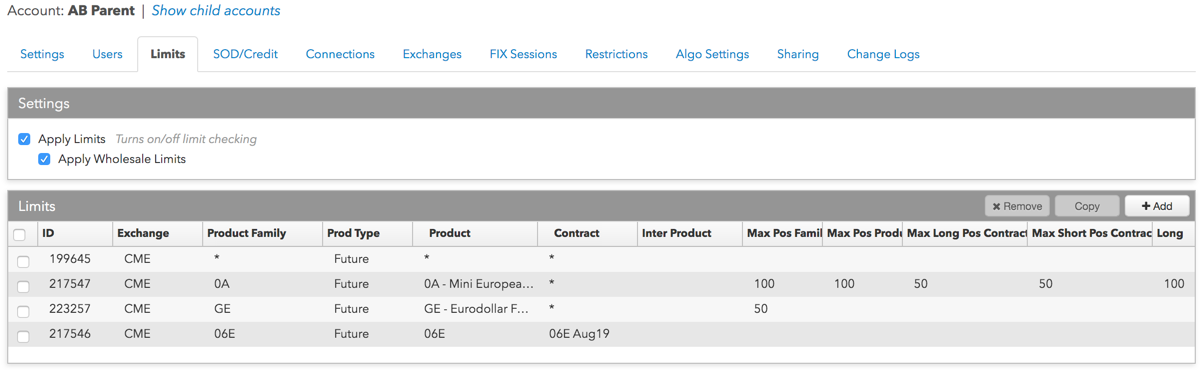

- 左ナビゲーション パネルにて、[Accounts] をクリックして、データ グリッドで口座を選択します。

- [Limits] タブをクリックします。

- [Settings] 画面にて [Apply Limits] (限度の適用) をクリックすると、口座またはユーザーの限度チェックを有効にできます。

注: [Apply Limits] (限度の適用) が有効の場合、ユーザーや親口座、子口座が取引を許可されている各銘柄や限月の限度を定義する必要があります。

オプションで、[Apply Wholesale Limits] チェックボックスをオンにして、ホールセール注文にリスク限度を適用することができます。このチェックボックスがオンの場合、ホールセール注文の特定の欄に設定されている限度が適用されます。

注: ポジション限度は OTC/ホールセール取引に適用されません。

- [Limits] (限度) セクションにて [+Add] をクリックして、新規のリスク限度を作成するか、[Limits] (限度) セクションにて既存の限度を選択します。

既存の限度を選択する場合、選択ユーザーや口座の限度タブ内で、[Copy] ボタンをクリックして、銘柄限度をコピーできます。

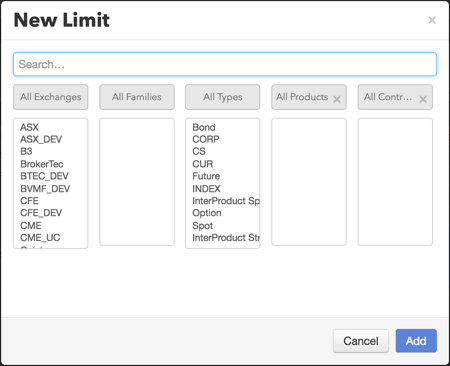

[+Add] をクリックして新規のリスク限度を作成するには、[New Limit] 画面の [Exchange]、[Product Family]、[Product Type]、[Contract] を選択して、[Add] をクリックします。既定で、リスク限度はすべての取引所や銘柄ファミリー、銘柄タイプ、銘柄、限月に適用されます。

新規の限度を追加またはコピーした後、データ グリッドで選択され、適用可能なリスク限度設定が表示されます。

- 必要に応じて以下のリスク限度を設定します。

-

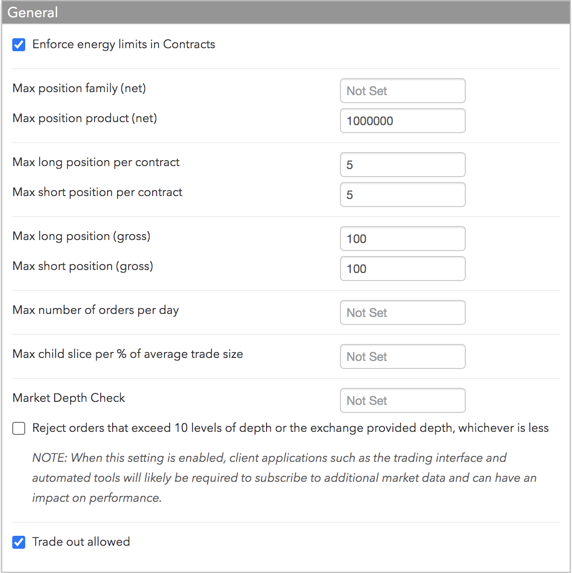

全般

- Enforce energy limits in Contracts (限月でのエネルギー限度の実施): エネルギー銘柄のフローの代わりに、限月に基づいてリスク限度を計算します。このチェックがオフの場合は、リスクはフローにて計算されます。フローでの取引のリスク計算を参照してください。

- Max position family (net): 銘柄ファミリーごとの全般的な最大ロング ポジションまたはショートポジションに口座を設定します。銘柄ファミリーには、共有の現物先物シンボルをもつすべてのオプションが含まれます。これにより、現物先物のすべての月ごと、週ごと、日付ごとのオプション銘柄に1つのリスク限度を設定できます。例については、ポジション限度の例を参照してください。

- Max position product (net): 銘柄ごとの全般的な最大ロング ポジションまたはショートポジションに対し、口座を制限します。[Max position family (net)] 限度が設定されている場合、同じ銘柄ファミリーの銘柄ごとの銘柄限度は、ファミリー限度より少なく設定する必要があります。例については、ポジション限度の例を参照してください。

- Maximum long position per contract: 銘柄の限月ごとに全般的な最大ロング ポジションに対し、口座を制限します。

- Maximum short position per contract: 銘柄の限月ごとに全般的な最大ショート ポジションに対し、口座を制限します。

- Maximum long position (gross): 銘柄ごとのロング限月の最悪時の合計を制限します。全限月の約定待ち買注文とロング ポジションの合計は、この限度を超過することができません。例えば、最大ロング ポジション限度が 4 で、1限月に 2 のロング ポジションがあり、別の限月に 2 の約定待ち買注文がある場合、買注文をそれ以上発注することはできません。

- Maximum short position (gross): 銘柄ごとのショート限月の最悪時の合計を制限します。全限月の約定待ち売注文とショート ポジションの合計は、この限度を超過することができません。例えば、最ショート ポジション限度が 4 で、1限月に 2 のショート ポジションがあり、別の限月に 2 の約定待ち売注文がある場合、売注文をそれ以上発注することはできません。

- Max number of orders per day: 1取引日に許可されている最大注文数を設定します。

警告: この限度に達したり超過すると、TT は口座の取引を無効化します。無効化されると、(取引するには)、[Accounts] - [Settings] タブにて手動で [Disable trading (max order limit)] チェックボックスを有効化する必要があります。

既定でこの設定は空白になっていて、口座には最大注文限度は課されていません。

- Max child slice per % × average trade size: 子注文枚数が、銘柄ごとのヒストリカル平均取引枚数の設定済みパーセント数を超過していないことを確認してください。TT は、過去21日間の平均取引枚数を、「出来高÷注文数」で計算します。TT は、「最大参加率」 (平均取引枚数の最大注文枚数パーセント数) を実施します。このパラメータにより設定されたパーセント数に基づいて子注文が参加率を超過すると、親注文は中断されます。1~-100 までの数値を入力します。

例: 指定の限月の場合:

- 過去 21 日間の平均取引枚数は 「200」です。

- 「Max child slice per % × average trade size」 は「30」パーセントに設定されます。

- 「最大参加率」は、アルゴが開始されると計算されます。03×200 = 60

- 計算率に基づき、発注注文枚数は「60」を超過しない可能性があります。

- Market Depth Check: 注文の約定に許可されている板情報の価格帯数を設定します。0~-10 までの数値を入力します。

10個以上の価格帯が TT に表示されている場合や、または TT に提供している価格帯数よりも取引所が多くの価格帯をもっている場合は、設定した限度よりも多くの価格帯を消費することを許可または拒否するかどうかを定義できます。[Reject orders...] オプションを有効にして、設定した価格帯よりも追加の価格帯で注文が約定することを拒否できます。

注: この設定が有効の場合、取引インターフェースや自動ツールなどのクライアント アプリケーションで、追加のマーケット データに加入登録する必要がある場合があり、パフォーマンスに影響がでる可能性があります。

- Trade out allowed: 有効の場合、最大注文枚数、最大ロング・ショート ポジション、クレジット限度が超過して、限月のポジションをフラットにできます。口座に設定できます。

以下のセクションは1つの限月やスプレッド、ストラテジーに表示されます。

Enforce energy limits in Contracts (限月でのエネルギー限度の実施): エネルギー銘柄のフローの代わりに、限月に基づいてリスク限度を計算します。このチェックがオフの場合は、リスクはフローにて計算されます。フローでの取引のリスク計算を参照してください。

以下のセクションは [account] のみに表示され、銘柄のすべての限月にリスク限度を適用します。

-

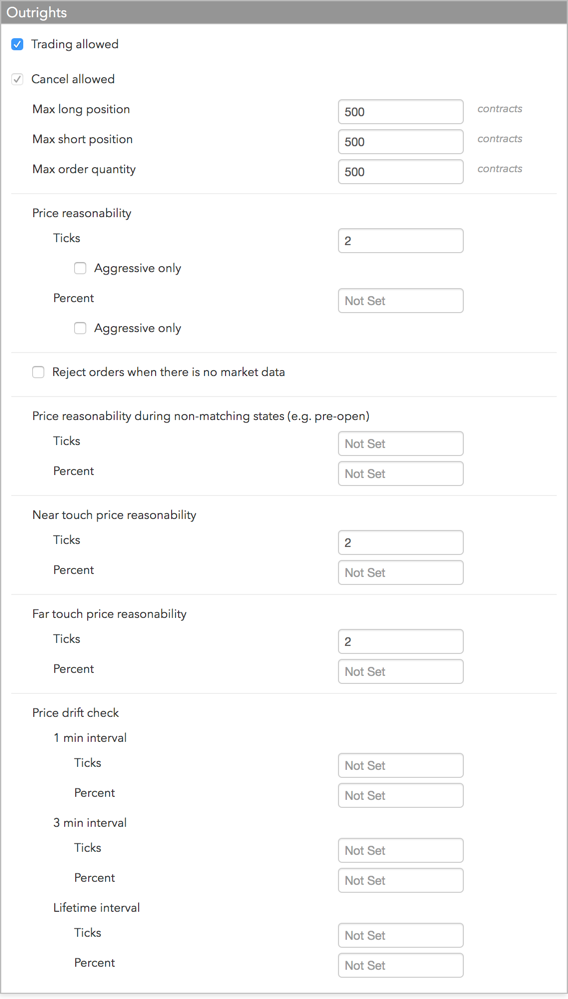

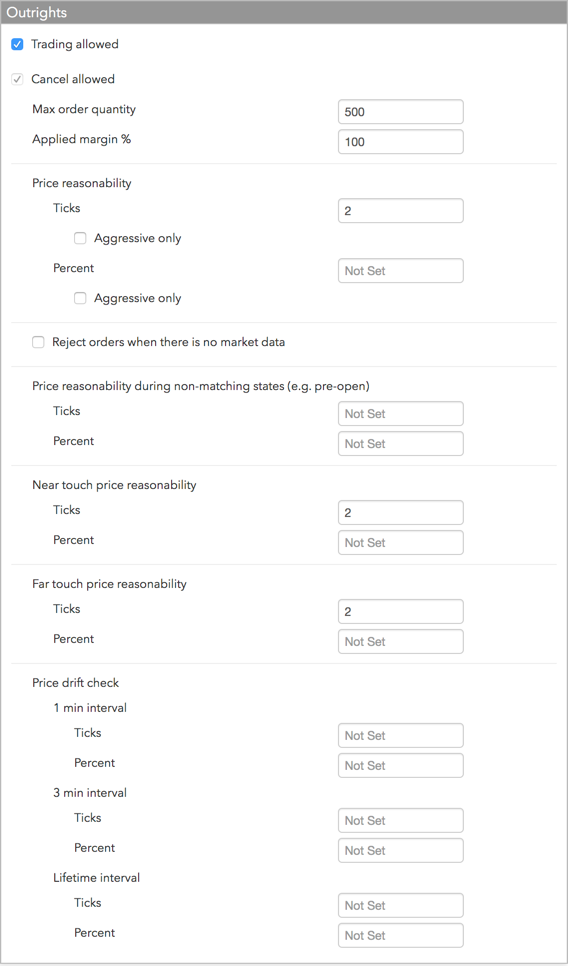

- 必要に応じて [Outrights] に限度を設定します。

注: リスク限度を1つの限月 に適用する場合に以下のセクションが表示されます。以下の手順を参照して、すべての限月にリスク限度を適用する設定を表示してください。

- Trading Allowed (取引の許可): 選択した限月でアウトライトの取引ができるかを指定します。

- Cancel allowed: これらの銘柄の注文が取消可能かを指定します。この銘柄で取引を制御し、注文の取り消しのみ許可する場合は、このオプションのチェックを有効にします。

- Max long position: 選択した限月ごとの最大ロング ポジションに対し、口座またはユーザーを制限します。例えば、GE March 限月でこの限度が 5 枚に設定された場合、5 枚以上のロング ポジションが発生する可能性があるので、1 枚以上の買注文は拒否されます。この欄はユーザーレベルのリスクに適用されません。

- Max short position: 選択した限月ごとの最大ショート ポジションに対し、口座またはユーザーを制限します。例えば、GE March 限月でこの限度が 5 枚に設定された場合、5 枚以上のショート ポジションが発生する可能性があるので、1 枚以上の売注文は拒否されます。この欄はユーザーレベルのリスクに適用されません。

- Maximum order quantity: 限月で発注できる最大個別注文枚数の限度を指定します。この設定で、銘柄または取引所レベルで存在する最大注文枚数設定が指定変更されます。

- Price reasonability: ユーザーが限月に対し発注できる市場価格からの距離を定義します。[Ticks] 欄を使って市場値からの追加ティック数を設定でき、[Percent] 欄を使って現在の価格からの追加パーセント数を設定できます。限度と売注文以上でかつ市場値より下で買注文を発注する際に、この設定を実行する場合は、[Aggressive only] オプションを選択します。この設定で、銘柄または取引所レベルで存在する価格妥当性設定が指定変更されます。

注: [Price Reasonability] (価格妥当性) 設定は、取引所でマッチング状態にのみ適用されます (Open Trading 等)。成行注文は含まれません。非マッチング状態中に価格制御を適用するには、別の [Price Reasonability during non-mtaching states (e.g. Pre-open)]] (非マッチング状態中の価格妥当性) 設定を別に行う必要があります。

- Reject orders when there is no market data (マーケット データがない場合は注文を拒否): 市場がマッチング状態か非マッチング状態のいずれかにもかかわらず、マーケット データが利用できない場合に注文を拒否するには、このオプションをオンにします。既定で、マーケット データが利用できない場合でも注文は許可されます。

-

Price reasonability (ticks) during non-matching states (e.g., pre-open) (非マッチング状態の間の価格の妥当性 (ティック)(プレオープン等): 非マッチング取引所ステータスの間に価格妥当性を提供するにはこの設定をオンにします。これを適用すると、価格チェックは成行価格として参考始値を使用します。それ以外は、価格チェックは注文の終値や清算値から最初に利用可能な価格を使用します。これらの価格が存在しない場合は、アルゴリズムはマーケット データがまったくないと想定し、[Reject orders when there is no market data] オプションに基づいて、注文を許可または拒否します。

[Ticks] 欄を使って市場値からの追加ティック数を設定でき、[Percent] 欄を使って現在の価格からの追加パーセント数を設定できます。

- Near touch price reasonability (ニアタッチ価格妥当性): 注文が、最良買値や最良売値より上にティック数やパーセント数を設定できるようにします。例えば、取引前の高度価格制御を参照してください。

- Far touch price reasonability (ファータッチ価格妥当性): 注文が、最良売値や最良買値より上にティック数やパーセント数を設定できるようにします。例えば、取引前の高度価格制御を参照してください。

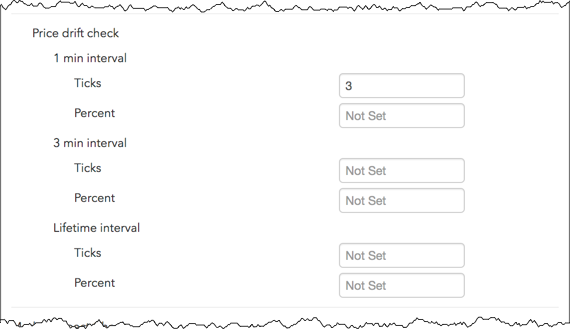

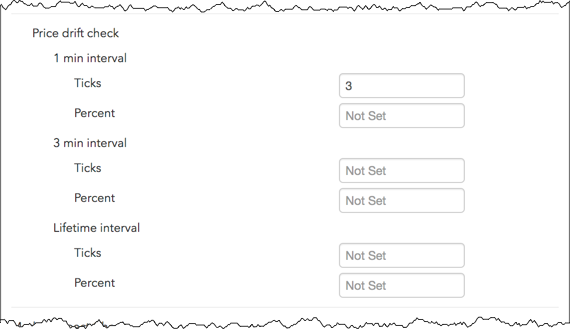

- Price drift check: 必要に応じて各間隔に以下のうち1つまたは両方の価格漂流パラメータを設定します。

- Ticks: 指定の時間間隔にわたる価格ティックの設定数により、注文の発注を制限します。この設定は、間隔をおいて先に発注された TT アイスバーグ注文や TT 時間切り子注文の価格に適用されます。値を入力してこの価格漂流チェックを有効化するか、値を除去してチェックを無効化します (設定ではありません)。

- Percent: 指定した時間の価格にわたり、価格の移動をパーセント数によって注文発注を制限します。この設定は、間隔をおいて先に発注された TT アイスバーグ注文や TT 時間切り子注文の価格に適用されます。値を入力してこの価格漂流チェックを有効化するか、値を除去してチェックを無効化します (設定ではありません)。

口座につき以下の間隔のすべて、またはこの1つか2つに、ティック数またはパーセント数を設定できます。

- 1 min interval: 価格の制限は、1分間隔のロール内で発注された最初の注文の価格に基づいて、新規の注文に適用されます。

- 3 min interval: 価格の制限は、3分間隔のロール内で発注された最初の注文の価格に基づいて、新規の注文に適用されます。

- Lifetime: 最初に発注された子注文の価格に基づいて、価格の制限が新規の注文に適用されます。

- 必要に応じて [Outrights] (全限月) に限度を設定します。

注: 銘柄のすべての限月にリスク限度を適用する場合は、以下のセクションが表示されます。前の手順を参照して、1つの限月にリスク限度を適用する設定を表示してください。

- Trading Allowed (取引の許可): 選択銘柄でアウトライトを取引できるかどうかを指定します (例: 先物、オプション、株式、債権、エネルギーなど)。この銘柄で取引を制御し、この銘柄の特定の限月での取引を許可する場合、このオプションのチェックを解除します。

- Cancel allowed: これらの銘柄の注文が取消可能かを指定します。この銘柄で取引を制御し、注文の取り消しのみ許可する場合は、このオプションのチェックを有効にします。

- Maximum order quantity (最大注文枚数): 特定の銘柄、銘柄タイプ、限月のスプレッドまたはストラテジーのアウトライトに入力できる、最大個別注文枚数に限度を指定します。

- Applied margin % (適用証拠金%): トレーダーが各銘柄の取引を行うのに必要な追加証拠金を、取引所が設定した証拠金に対し、プラス、マイナスのパーセントで指定します。つまりリスク限度の算出の際に、適用証拠金により、証拠金の要件が増減されます。これを 0 に設定すると、この銘柄や限月の証拠金要件が除去されます。

- Price reasonability (価格の妥当性): ユーザーがアウトライトに対し発注できる市場価格からの距離を定義します。[Ticks] 欄を使って市場値からの追加ティック数を設定でき、[Percent] 欄を使って現在の価格からの追加パーセント数を設定できます。限度と売注文以上でかつ市場値より下で買注文を発注する際に、この設定を実行する場合は、[Aggressive only] オプションを選択します。

注: [Price Reasonability] (価格妥当性) 設定は、取引所でマッチング状態にのみ適用されます (Open Trading 等)。成行注文は含まれません。非マッチング状態中に価格制御を適用するには、別の [Price Reasonability during non-mtaching states (e.g. Pre-open)]] (非マッチング状態中の価格妥当性) 設定を別に行う必要があります。

- Reject orders when there is no market data (マーケット データがない場合は注文を拒否): 市場がマッチング状態か非マッチング状態のいずれかにもかかわらず、マーケット データが利用できない場合に注文を拒否するには、このオプションをオンにします。既定で、マーケット データが利用できない場合でも注文は許可されます。

-

Price reasonability (ticks) during non-matching states (e.g., pre-open) (非マッチング状態の間の価格の妥当性 (ティック)(プレオープン等): 非マッチング取引所ステータスの間に価格妥当性を提供するにはこの設定をオンにします。これを適用すると、価格チェックは成行価格として参考始値を使用します。それ以外は、価格チェックは注文の終値や清算値から最初に利用可能な価格を使用します。これらの価格が存在しない場合は、アルゴリズムはマーケット データがまったくないと想定し、[Reject orders when there is no market data] オプションに基づいて、注文を許可または拒否します。

[Ticks] 欄を使って市場値からの追加ティック数を設定でき、[Percent] 欄を使って現在の価格からの追加パーセント数を設定できます。

- Near touch price reasonability (ニアタッチ価格妥当性): 注文が、最良買値や最良売値より上にティック数やパーセント数を設定できるようにします。例えば、取引前の高度価格制御を参照してください。

- Far touch price reasonability (ファータッチ価格妥当性): 注文が、最良売値や最良買値より上にティック数やパーセント数を設定できるようにします。例えば、取引前の高度価格制御を参照してください。

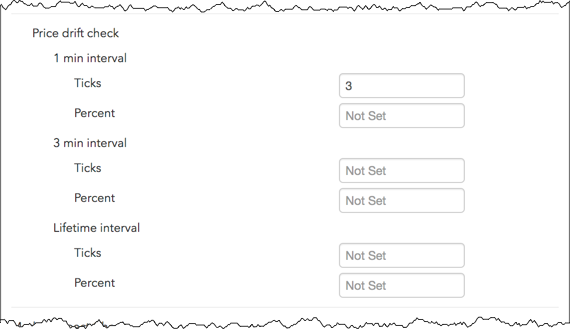

- Price drift check: 必要に応じて各間隔に以下のうち1つまたは両方の価格漂流パラメータを設定します。

- Ticks: 指定の時間間隔にわたる価格ティックの設定数により、注文の発注を制限します。この設定は、間隔をおいて先に発注された TT アイスバーグ注文や TT 時間切り子注文の価格に適用されます。値を入力してこの価格漂流チェックを有効化するか、値を除去してチェックを無効化します (設定ではありません)。

- Percent: 指定した時間の価格にわたり、価格の移動をパーセント数によって注文発注を制限します。この設定は、間隔をおいて先に発注された TT アイスバーグ注文や TT 時間切り子注文の価格に適用されます。値を入力してこの価格漂流チェックを有効化するか、値を除去してチェックを無効化します (設定ではありません)。

口座につき以下の間隔のすべて、またはこの1つか2つに、ティック数またはパーセント数を設定できます。

- 1 min interval: 価格の制限は、1分間隔のロール内で発注された最初の注文の価格に基づいて、新規の注文に適用されます。

- 3 min interval: 価格の制限は、3分間隔のロール内で発注された最初の注文の価格に基づいて、新規の注文に適用されます。

- Lifetime: 最初に発注された子注文の価格に基づいて、価格の制限が新規の注文に適用されます。

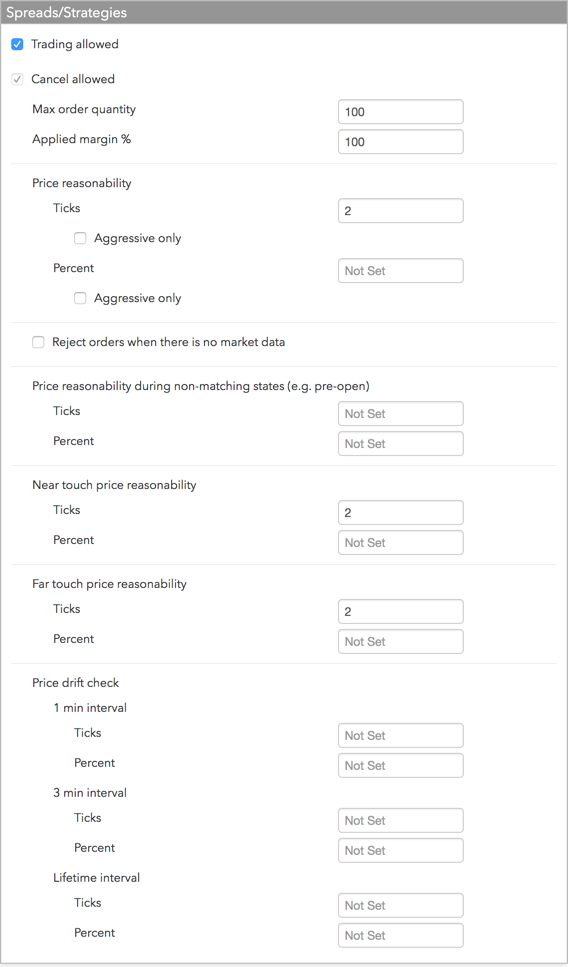

- 必要に応じて [Spreads/Strategies] に限度を設定します。

- Trading Allowed (取引の許可): 銘柄のスプレッドやストラテジーが取引可能かどうかを指定します。この銘柄で取引を制御し、この銘柄の特定の限月での取引を許可する場合、このオプションのチェックを解除します。

- Cancel allowed: これらの銘柄の注文が取消可能かを指定します。この銘柄で取引を制御し、注文の取り消しのみ許可する場合は、このオプションのチェックを有効にします。

- Maximum order quantity (最大注文枚数): 特定の銘柄、銘柄タイプ、限月のスプレッドまたはストラテジーに入力できるように、最大個別注文枚数に限度を指定します。

- Applied margin % (適用証拠金%): トレーダーがスプレッドやストラテジーを取引するのに必要な追加証拠金を、プラス、マイナスのパーセント数で指定します。つまりリスク限度の算出の際に、適用証拠金により、証拠金の要件が増減されます。これを 0 に設定すると、この銘柄や限月の証拠金要件が除去されます。

- Price reasonability (価格の妥当性): スプレッドやストラテジーに対し、注文を発注できる市場価格からの距離を定義します。[Ticks] 欄を使って市場値からの追加ティック数を設定でき、[Percent] 欄を使って現在の価格からの追加パーセント数を設定できます。限度と売注文以上でかつ市場値より下で買注文を発注する際に、この設定を実行する場合は、[Aggressive only] オプションを選択します。

注: [Price Reasonability] (価格妥当性) 設定は、取引所でマッチング状態にのみ適用されます (Open Trading 等)。成行注文は含まれません。非マッチング状態中に価格制御を適用するには、別の [Price Reasonability during non-mtaching states (e.g. Pre-open)]] (非マッチング状態中の価格妥当性) 設定を別に行う必要があります。

- Reject orders when there is no market data (マーケット データがない場合は注文を拒否): 市場がマッチング状態か非マッチング状態のいずれかにもかかわらず、マーケット データが利用できない場合に注文を拒否するには、このオプションをオンにします。既定で、マーケット データが利用できない場合でも注文は許可されます。

- Price reasonability (ticks) during non-matching states (e.g., pre-open) (非マッチング状態の間の価格の妥当性 (ティック)(プレオープン等): 非マッチング取引所ステータスの間に価格妥当性を提供するにはこの設定をオンにします。これを適用すると、価格チェックは成行価格として参考始値を使用します。それ以外は、価格チェックは注文の終値や清算値から最初に利用可能な価格を使用します。これらの価格が存在しない場合は、アルゴリズムはマーケット データがまったくないと想定し、[Reject orders when there is no market data] オプションに基づいて、注文を許可または拒否します。

[Ticks] 欄を使って市場値からの追加ティック数を設定でき、[Percent] 欄を使って現在の価格からの追加パーセント数を設定できます。

- Near touch price reasonability (ニアタッチ価格妥当性): 注文が、最良買値や最良売値より上にティック数やパーセント数を設定できるようにします。例えば、取引前の高度価格制御を参照してください。

- Far touch price reasonability (ファータッチ価格妥当性): 注文が、最良売値や最良買値より上にティック数やパーセント数を設定できるようにします。例えば、取引前の高度価格制御を参照してください。

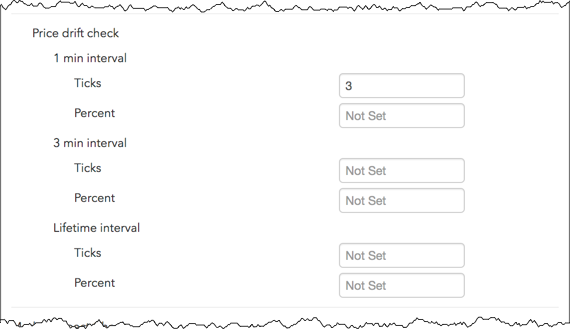

- Price drift check: 必要に応じて各間隔に以下のうち1つまたは両方の価格漂流パラメータを設定します。

- Ticks: 指定の時間間隔にわたる価格ティックの設定数により、注文の発注を制限します。この設定は、間隔をおいて先に発注された TT アイスバーグ注文や TT 時間切り子注文の価格に適用されます。値を入力してこの価格漂流チェックを有効化するか、値を除去してチェックを無効化します (設定ではありません)。

- Percent: 指定した時間の価格にわたり、価格の移動をパーセント数によって注文発注を制限します。この設定は、間隔をおいて先に発注された TT アイスバーグ注文や TT 時間切り子注文の価格に適用されます。値を入力してこの価格漂流チェックを有効化するか、値を除去してチェックを無効化します (設定ではありません)。

口座につき以下の間隔のすべて、またはこの1つか2つに、ティック数またはパーセント数を設定できます。

- 1 min interval: 価格の制限は、1分間隔のロール内で発注された最初の注文の価格に基づいて、新規の注文に適用されます。

- 3 min interval: 価格の制限は、3分間隔のロール内で発注された最初の注文の価格に基づいて、新規の注文に適用されます。

- Lifetime: 最初に発注された子注文の価格に基づいて、価格の制限が新規の注文に適用されます。

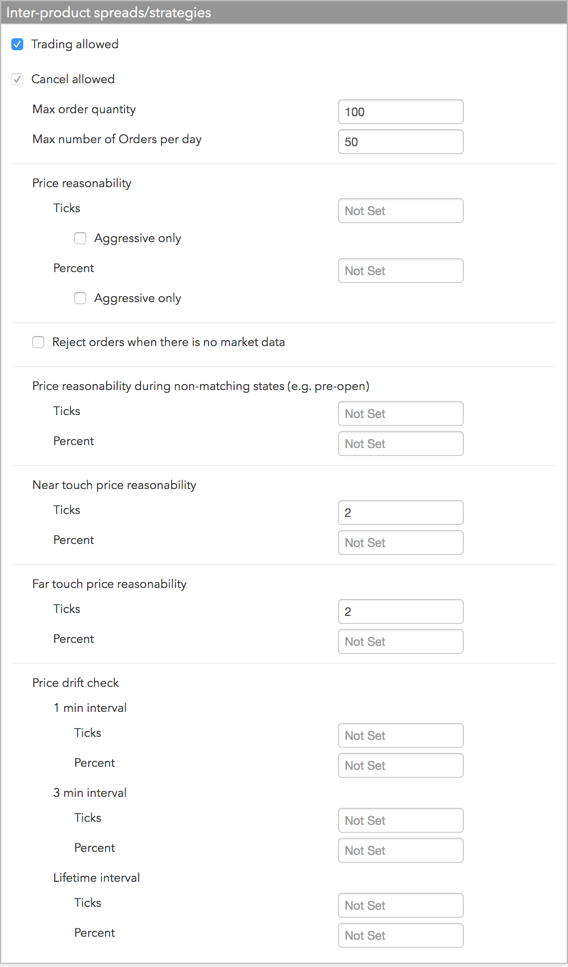

- 必要に応じて [Inter-product spread/strategies] に限度を設定します。

注: 取引を許可または却下したり、最大注文サイズを設定したり、価格妥当性を設定できる、銘柄間スプレッドやストラテジーの銘柄限度を作成できます。ただし、ポジション限度を適用するには、スプレッドとストラテジーの各アウトライト レッグに限度を作成する必要があります。例えば、銘柄間スプレッド ZI|OZI は、ZI 先物のポジション限度や OZI オプションのポジション限度が必須となります。

- Trading Allowed (取引の許可): 選択した銘柄間スプレッドまたはストラテジーを取引できるかどうかを設定します。

- Cancel allowed: これらの銘柄の注文が取消可能かを指定します。この銘柄で取引を制御し、注文の取り消しのみ許可する場合は、このオプションのチェックを有効にします。

- Maximum order quantity (最大注文枚数): 銘柄間スプレッドやストラテジーに発注できる最大個別注文枚数の限度を指定します。この設定で、銘柄または取引所レベルで存在する最大注文枚数設定が上書き変更されます。

- Price reasonability: ユーザーが限月に対し、注文を発注できる市場価格からの距離 (ティック) を定義します。[Ticks] 欄を使って市場値からの追加ティック数を設定でき、[Percent] 欄を使って現在の価格からの追加パーセント数を設定できます。限度と売注文以上でかつ市場値より下で買注文を発注する際に、この設定を実行する場合は、[Aggressive only] オプションを選択します。この設定で、銘柄または取引所レベルで存在する価格妥当性設定が指定変更されます。

注: [Price Reasonability] (価格妥当性) 設定は、取引所でマッチング状態にのみ適用されます (Open Trading 等)。成行注文は含まれません。非マッチング状態中に価格制御を適用するには、別の [Price Reasonability during non-mtaching states (e.g. Pre-open)]] (非マッチング状態中の価格妥当性) 設定を別に行う必要があります。

- Reject orders when there is no market data (マーケット データがない場合は注文を拒否): 市場がマッチング状態か非マッチング状態のいずれかにもかかわらず、マーケット データが利用できない場合に注文を拒否するには、このオプションをオンにします。既定で、マーケット データが利用できない場合でも注文は許可されます。

- Price reasonability (ticks) during non-matching states (e.g., pre-open) (非マッチング状態の間の価格の妥当性 (ティック)(プレオープン等): 非マッチング取引所ステータスの間に価格妥当性を提供するにはこの設定をオンにします。これを適用すると、価格チェックは成行価格として参考始値を使用します。それ以外は、価格チェックは注文の終値や清算値から最初に利用可能な価格を使用します。これらの価格が存在しない場合は、アルゴリズムはマーケット データがまったくないと想定し、[Reject orders when there is no market data] オプションに基づいて、注文を許可または拒否します。

[Ticks] 欄を使って市場値からの追加ティック数を設定でき、[Percent] 欄を使って現在の価格からの追加パーセント数を設定できます。

- Near touch price reasonability (ニアタッチ価格妥当性): 注文が、最良買値や最良売値より上にティック数やパーセント数を設定できるようにします。例えば、取引前の高度価格制御を参照してください。

- Far touch price reasonability (ファータッチ価格妥当性): 注文が、最良売値や最良買値より上にティック数やパーセント数を設定できるようにします。例えば、取引前の高度価格制御を参照してください。

- Price drift check: 必要に応じて各間隔に以下のうち1つまたは両方の価格漂流パラメータを設定します。

- Ticks: 指定の時間間隔にわたる価格ティックの設定数により、注文の発注を制限します。この設定は、間隔をおいて先に発注された TT アイスバーグ注文や TT 時間切り子注文の価格に適用されます。値を入力してこの価格漂流チェックを有効化するか、値を除去してチェックを無効化します (設定ではありません)。

- Percent: 指定した時間の価格にわたり、価格の移動をパーセント数によって注文発注を制限します。この設定は、間隔をおいて先に発注された TT アイスバーグ注文や TT 時間切り子注文の価格に適用されます。値を入力してこの価格漂流チェックを有効化するか、値を除去してチェックを無効化します (設定ではありません)。

口座につき以下の間隔のすべて、またはこの1つか2つに、ティック数またはパーセント数を設定できます。

- 1 min interval: 価格の制限は、1分間隔のロール内で発注された最初の注文の価格に基づいて、新規の注文に適用されます。

- 3 min interval: 価格の制限は、3分間隔のロール内で発注された最初の注文の価格に基づいて、新規の注文に適用されます。

- Lifetime: 最初に発注された子注文の価格に基づいて、価格の制限が新規の注文に適用されます。

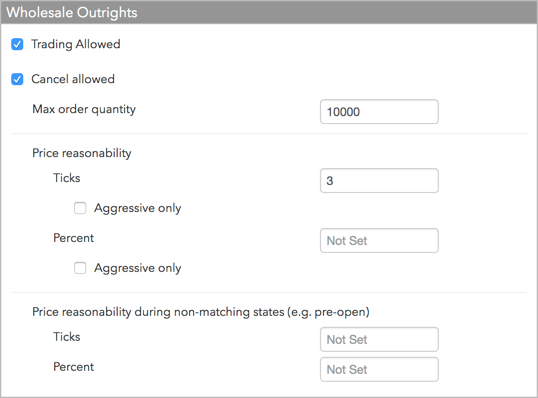

- 必要に応じて [Wholesale Outrights] に限度を設定します。

- Trading Allowed: 銘柄のスプレッドやストラテジーが取引可能かどうかを指定します。この銘柄で取引を制御し、この銘柄の特定の限月での取引を許可する場合、このオプションのチェックを解除します。

- Cancel allowed: これらの銘柄の注文が取消可能かを指定します。この銘柄で取引を制御し、注文の取り消しのみ許可する場合は、このオプションのチェックを有効にします。

- Max order quantity: 特定の銘柄、銘柄タイプ、限月のスプレッドまたはストラテジーに入力できるように、最大個別注文枚数に限度を指定します。

- Price reasonability: スプレッドやストラテジーに対し、注文を発注できる市場価格からの距離を定義します。[Ticks] 欄を使てマーケットからの追加ティック数を設定でき、[Percent] 欄を使って現在の価格からの追加パーセント数を設定できます。限度と売注文以上でかつマーケット以下で買注文を発注する際に、この設定を実行したい場合は、[Aggressive only] オプションを選択します。

- Price reasonability (ticks) during non-matching states (e.g., pre-open): 非マッチング取引所ステータスの間に価格妥当性を提供するにはこの設定をオンにします。これを適用すると、価格チェックは成行価格として参考始値を使用します。それ以外は、価格チェックは注文の終値や清算値から最初に利用可能な価格を使用します。これらの価格が存在しない場合は、アルゴリズムはマーケット データがまったくないと想定し、[Reject orders when there is no market data] オプションに基づいて、注文を許可または拒否します。

[Ticks] 欄を使てマーケットからの追加ティック数を設定でき、[Percent] 欄を使って現在の価格からの追加パーセント数を設定できます。

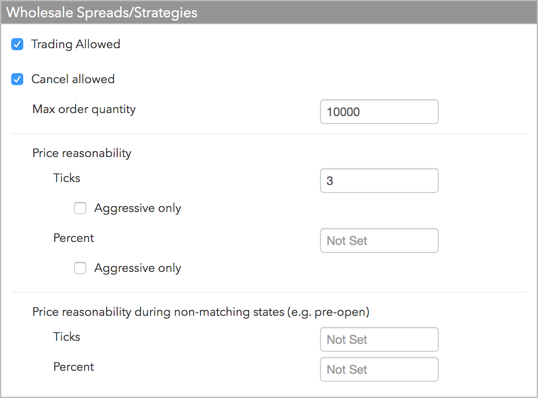

- 必要に応じて [Wholesale Spreads/Strategies] に限度を設定します。

- Trading Allowed: 銘柄のスプレッドやストラテジーが取引可能かどうかを指定します。この銘柄で取引を制御し、この銘柄の特定の限月での取引を許可する場合、このオプションのチェックを解除します。

- Cancel allowed: これらの銘柄の注文が取消可能かを指定します。この銘柄で取引を制御し、注文の取り消しのみ許可する場合は、このオプションのチェックを有効にします。

- Max order quantity: 特定の銘柄、銘柄タイプ、限月のスプレッドまたはストラテジーに入力できるように、最大個別注文枚数に限度を指定します。

- Price reasonability: スプレッドやストラテジーに対し、注文を発注できる市場価格からの距離を定義します。[Ticks] 欄を使てマーケットからの追加ティック数を設定でき、[Percent] 欄を使って現在の価格からの追加パーセント数を設定できます。限度と売注文以上でかつマーケット以下で買注文を発注する際に、この設定を実行したい場合は、[Aggressive only] オプションを選択します。

- Price reasonability (ticks) during non-matching states (e.g., pre-open): 非マッチング取引所ステータスの間に価格妥当性を提供するにはこの設定をオンにします。これを適用すると、価格チェックは成行価格として参考始値を使用します。それ以外は、価格チェックは注文の終値や清算値から最初に利用可能な価格を使用します。これらの価格が存在しない場合は、アルゴリズムはマーケット データがまったくないと想定し、[Reject orders when there is no market data] オプションに基づいて、注文を許可または拒否します。

[Ticks] 欄を使てマーケットからの追加ティック数を設定でき、[Percent] 欄を使って現在の価格からの追加パーセント数を設定できます。

- ユーザーまたは口座の銘柄限度を除去するには、[Limits] セクションを選択して [Remove] をクリックします。

- [Save Changes] (変更の保存) をクリックします。